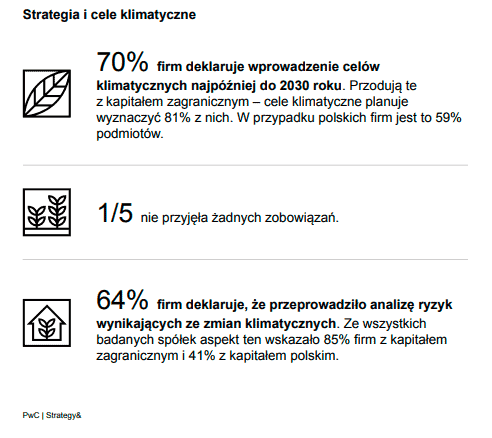

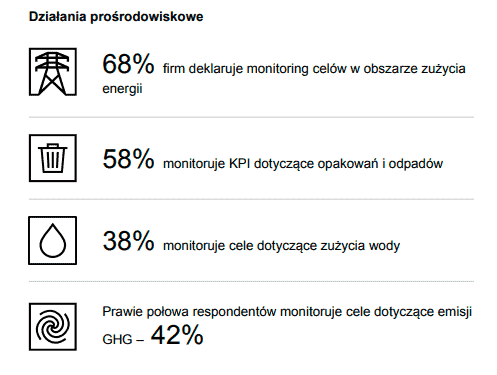

Kryteria ESG zaczynają być coraz istotniejsze dla biznesu i bankowości w Polsce. Jednym z czynników jest tu środowisko, a zatem inwestycje w OZE. W 2022 roku banki postawiły na ekologię, a w 2023 ma być jeszcze lepiej. Zdaniem raportu PwC, większość badanych firm deklaruje wprowadzanie celów klimatycznych i monitoruje zużycie energii

- ESG nabiera znaczenia w sektorze polskiej bankowości

- Coraz więcej firm decyduje się na wprowadzanie swoich celów klimatycznych

- Z roku na rok rośnie budżet przeznaczany na cele związane z zielonym finansowaniem

Zobacz też: Słońce zaświeci nad najuboższymi. Socjalne panele fotowoltaiczne to strategia Belgii na ratowanie budżetu i środowiska

ESG w bankowości

Jak wynika z raportu „Zielone finanse po polsku” opracowanego przez PwC Polska, 63 proc. banków planuje skupić się na zagadnieniu zrównoważonego rozwoju oraz zielonej ofercie produktowej. Z badania wynika też, że 3/4 banków kładzie nacisk na wcielenie w życie instrukcji ESG, a aż 69 proc. jest na drodze do realizacji polityki ESG.

ESG oznacza środowisko (environmental), społeczeństwo (social) i zarządzanie (governance). ESG jest analizą czynników, pozwalającą określić stabilność, odporność i ogólny wpływ przedsiębiorstwa.

Żaden z ankietowanych banków nie zamierza karać swoich klientów, podnosząc im koszty kredytów, jeśli ich planowane inwestycje czy cała działalność wciąż uznana jest za „brudną”, zamiast tego stawiają na zachęcanie do wdrażania ESG. Jednocześnie połowa z nich planuje oferować klientom dodatkowe usługi wspierające ich transformację. Co najważniejsze, 81 proc. badanych instytucji nie spodziewa się zmiany planów ani intensywności prac założonych w obszarze zrównoważonego rozwoju i przyjętej strategii ESG

– opisano w Raporcie PwC, „Zielone finanse po polsku”.

Zmniejszyła się również liczba banków, która wcale nie przeprowadziła analizy pod kątem kryteriów ESG — z 43 proc. w poprzednim roku — do 25 proc. w bieżącym.

Wszystkie pytane banki wprowadziły do swojej oferty produktowej jakieś formy zrównoważonego finansowania, a ponad 80 proc. spośród nich zmieniło swoją strategię biznesową i administracje na przyjaźniejsze środowisku, np. wprowadziło segregację śmieci, paperless office lub ograniczyło zużycie energii czy wody.

Strategia ESG jest coraz powszechniej obecna w sektorze finansowym. Wymuszają to inwestorzy dysponujący kapitałem, a także organizacje społeczne oraz regulatorzy. Ta tendencja powoli zaczyna być widoczna i w naszym kraju, ale wymaga większego wsparcia społecznego i politycznego. Beneficjentami takiego odpowiedzialnego ekologicznie podejścia będą nie tylko sektory związane z ochroną środowiska, ale cała gospodarka oraz społeczeństwo

– skomentował Alfred Adamiec, Główny ekonomista grupy 4 MAX Consulting.

Zobacz też: Wszystko zostawia po sobie ślad węglowy. Jak wygląda recykling paneli fotowoltaicznych?

Zielone banki

W 2023 r. już 69 proc. banków planuje uwzględniać czynniki ESG w zarządzaniu ryzykiem kredytowym. Jest to wzrost o ponad 10 pkt proc. w porównaniu do poprzedniego roku.

Ponadto 81 proc. z banków planuje poszerzyć swoją ofertę o nowe kredyty na kwestie związane ze zrównoważonym finansowaniem.

Banki odpowiadają za ok. 80 proc. finansowania inwestycji w Polsce. Pytanie o ich rolę w transformacji gospodarki w kierunku klimatycznej neutralności jest zatem pytaniem retorycznym. Sektor finansowy ma narzędzia, żeby w realny sposób wpływać na ten proces

– stwierdził prezes BNP Paribas Polska, Przemysław Gdański.

Największym wyzwaniem od 2021 jest wciąż brak lub ograniczenie w dostępności do danych na temat kontrahentów w zakresie ESG (dotyczy to 94 proc. ankietowanych).

Zielone finansowanie udzielone przez spółki z Grupy Santander Polska w 2021 r. wyniosło ponad 1,7 mln zł

– poinformował prezes Santander Bank Polska, Michał Gajewski.

Badanie miało miejsce w maju oraz czerwcu 2022 roku. Na pytania odpowiedziało 16 instytucji, których aktywa wynoszą ponad 70 proc. sumy polskiego sektora bankowego.